Una nueva edición del 'Estudio de Emociones en Banca 2024' pone de relieve este sector ha incrementado la vinculación de sus clientes particulares por primera vez en cinco años.

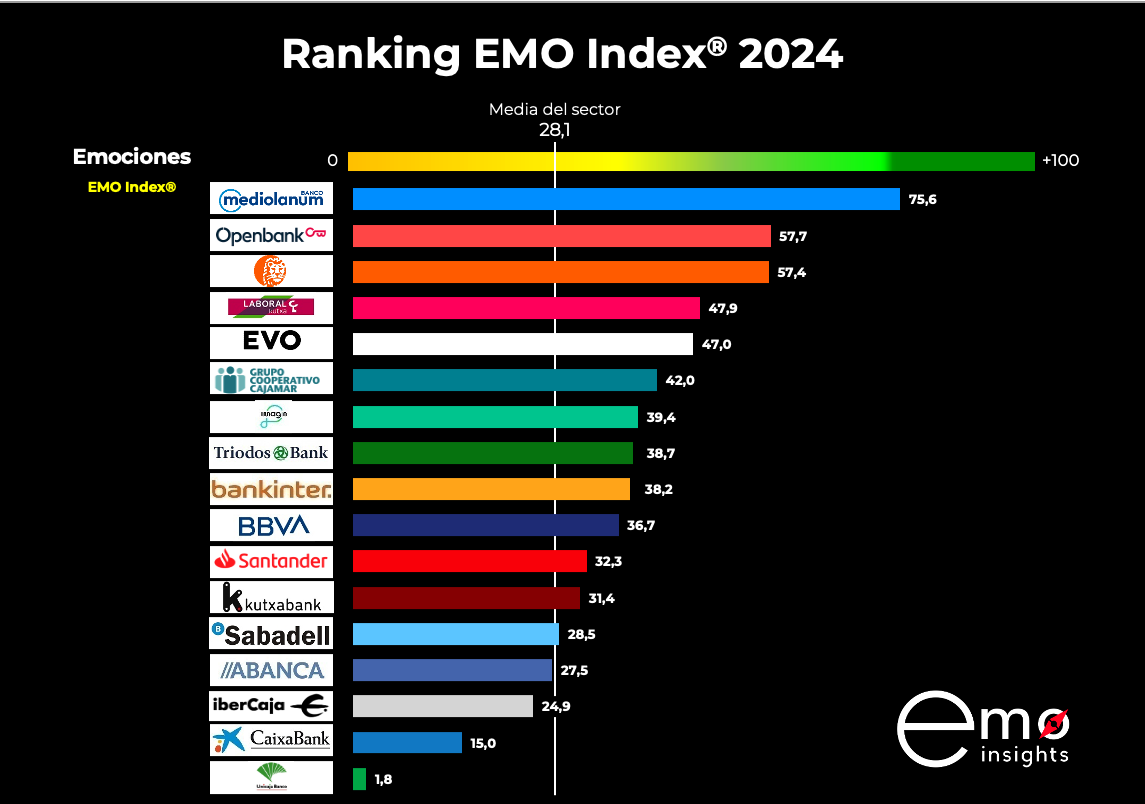

Sin embargo, no todas las entidades están trabajando igual las emociones de sus clientes. Banco Mediolanum lidera el ranking emocional por tercer año consecutivo con 76 puntos de EMO Index, seguido de Openbank (58) e ING (57). A continuación, se sitúan Laboral Kutxa (48), EVO (47), Cajamar (42), Imagin (39), Triodos Bank (39), Bankinter (38), BBVA (37), Santander (32), Kutxabank (31), Sabadell (28), Abanca (27), Ibercaja (25), CaixaBank (15) y Unicaja (2).

“Hoy en día es un hecho contrastado que el 95% de la toma de decisiones es emocional, pero cuando nuestra compañía, hace ya 14 años, apostaba por la medición emocional, en la banca y fuera de ella algunos se quedaban perplejos. Lo que sorprende al hablar con directivos es que actualmente se sigan intentando mejorar los resultados del NPS sin comprender que hay una relación directa entre las emociones generadas por la banca a sus clientes y el nivel de recomendaciones de éstos o incluso a su propensión a marcharse de la entidad. Tanto es así, que este estudio demuestra que un incremento de un 5% en el EMO Index disminuye un 3,4% los posibles desertores”, ha explicado Elena Alfaro, CEO de la compañía española EMO Insights.

¿Cómo se relacionan los clientes con su banco?

Como consecuencia de la digitalización, la relación banco-cliente ha sufrido una gran transformación en la última década. Sin embargo, este cambio no ha sido adoptado por igual ni con el mismo entusiasmo o ‘voluntad’ por todo tipo de clientes.

Este estudio ha segmentado a los clientes según la forma de relacionarse con su banco principal, observándose que hasta el 87% de ellos se relacionan ya habitualmente de manera digital, de los que el 40% lo hace exclusivamente a través de estos canales y el 47% combina la vía digital con la personal (clientes intensivos u omnicanal).

Para Martín-Vivaldi, el resultado del análisis es claro: “La digitalización es una parte muy importante a la hora de reducir el esfuerzo y las emociones negativas de los clientes, ya que evita fricciones, pero con la digitalización no basta; son los clientes que utilizan también los canales personales los que mayores niveles de emociones positivas registran y, por tanto, mayor EMO Index”.

De forma paralela, en el estudio de este año se analizan los resultados por generación demográfica, observándose diferencias emocionales relevantes entre ellas, tanto en vinculación emocional como a la hora de generar fans u opponents.

Así, los Centennials (nacidos entre 1997 y 2010) son los tienen mayor EMO Index, casi 14 puntos por encima de la media, ya que solo el 6% son opponents de su banco. Por su parte, los Baby Boomers (1946 -1964) y la Generación Silenciosa (1928-1945) son los que tienen mayor número de fans (26% y 25%, respectivamente), mientras los Millennials (1981-1996) es donde encontramos menos fans (14%) y la Generación X (1965-1980) es la que presenta más opponents de su banco (el 22%).